بوابة تداول الأسهم

عوائق سياسية وإقليمية "تعطل" إنشاء "شبكة الغاز" الخليجية

جريدة الوطن: يعد الغاز الطبيعي أحد مصادر الطاقة البديلة عن النفط، كما يعد في الوقت نفسه مورد طاقة مهما للصناعة الكيماوية، وتنتج دول الخليج كافة ما يقارب 30% من الغاز الطبيعي عالمياً، وتأتي في الترتيب الثاني من ناحية مخزونها من الغاز الطبيعي بعد روسيا، إلا أنه على الرغم من وفرة الإنتاج الخليجي فإن بعض دول المنطقة كالكويت والإمارات تتجه إلى اعتمادهما على الغاز المستورد لتلبية الطلب على الطاقة، خاصة في فصل الصيف الذي يتزايد معه استهلاك الكهرباء.

المملكة في هذا الصدد تستهلك محلياً كافة إنتاجها من الغاز الطبيعي والذي وصلت احتياطياته لـ288.4 تريليون قدم مكعب خلال عام 2013، مرتفعة عن معدلاتها التي بلغت 284.8 تريليون قدم مكعبة عام 2012، ويرى محللون نفطيون أن إنشاء شبكة غاز خليجية سيكون له مردود اقتصادي على كافة دول الخليج، مؤكدين أن هذا المشروع تمت دراسته بشكل مستفيض، إلا أن مرحلة الإنشاء ما زالت معلقة، مرجعين ذلك إلى وجود عوائق سياسية، ومستثنين أن يكون الجانب الاقتصادي من العوائق باعتبار أن الجدوى الاقتصادية واضحة للعيان.

من جهته، تحدث رئيس مركز السياسات النفطية والتوقعات الاستراتيجية الدكتور راشد أبانمي لـ"الوطن"، مبينا أن مشروع شبكة الغاز الخليجية يعد مشروعاً استراتيجياً ضمن منظومة التعاون الخليجي، لا سيما أن بعض الدول الأعضاء تملك كمية كبيرة من الغاز تكون بها ثاني أكبر منتج للغاز الطبيعي في العالم، موضحاً أن المملكة تأتي في المرتبة الرابعة عالمياً ضمن ترتيب الدول ذات الوفرة في إنتاج الغاز، إلا أنه قال إن كل من الإمارت وعُمان والكويت تعاني من نقص حاد في الإنتاج يتم تعويضه بخام البترول في توليد الكهرباء وتحلية المياه، ما يعد هدراً كبيراً لأحد مصادر الطاقة، إضافة الى كثرة الانبعاثات الملوثة للبيئة الناتجة عنه بخلاف الغاز.

وعن شبكة الغاز الخليجية أوضح أبانمي أن هذه الشبكة لم تكن مجرد مقترح وإنما تمت دراسة هذا المشروع دراسة مستفيضة إلا أن العوائق السياسية والحدودية التي لها بعد تاريخي وإقليمي عرقلت إتمام مشروع شبكة الغاز الخليجية، مبيناً أن المستفيد من إنشائها المواطنون الخليجيون بشكل عام والأجيال القادمة. وقال أبانمي إن تكلفة نقل الغاز ومد الأنابيب تعد عالية جداً إلا أنها بين دول الخليج ستكون بمبالغ هامشية للقرب الجغرافي، لذا لا يمكن مطلقاً أن يكون العامل الاقتصادي عائقا أمام إنشاء شبكة الغاز الخليجية، موضحاً أن تقديرات تكلفة إنشائها إذا نظرنا لخط غاز "نابكو" والممتد من بداية أذربيجان على البحر الأسود عبر تركيا إلى بلغاريا وهنجاريا ثم إلى النمسا لم تزد تكلفته عن 10 مليارات دولار، فبالتأكيد ستكون التكلفة أقل بكثير في حال إنشاء شبكة الغاز الخليجية لقصر المسافة بين دول الخليج، مشيرا إلى أن فائدة هذا المشروع على دول الخليج ستكون باستغلال الغاز المهدر بدلاً من إحراقه، فدول الخليج وخاصة المملكة، تحرق جزءاً كبيراً من الغاز الطبيعي ولا تتم معالجته والاستفادة منه، مبيناً أن هدر الكثير من الغاز الطبيعي في المملكة بسبب أن معالجته مكلفة لكثرة الشوائب المصاحبة له، موضحاً أن المملكة تأتي رابع دولة منتجة للغاز الطبيعي ضمن تصنيف الدول الأكثر إنتاجاً وهي لا تعاني من نقص في الإنتاج ولكن المشكلة تكمن في جمعه ومعالجته.

من جهته، بين المسؤول السابق في أرامكو سداد الحسيني ، أن إقامة مثل هذا المشروع "شبكة الغاز الخليجية" ستعود بالفائدة على المنتجين والمستهلكين للغاز في دول الخليج، وذلك لضمان أسواق أفضل للطرفين، مؤكداً على ضرورة إيجاد اتفاقية لتسعيرة الغاز قبل إنشاء هذه الشبكة، خاصة وأن الغاز خارج منطقة الخليج تتجاوز تكلفته الـ10 دولار للألف قدم مكعبة، بينما داخل دول الخليج من النادر أن تصل تكلفته إلى دولارين.

تكلفة انتاج النفط بالسعودية دولار واحد بينما بالولايات المتحدة 33.8 دولار

جريدة الرياض: قدّر تقرير نفطي متخصص كلفة إنتاج برميل النفط الواحد في المملكة بدولار واحد فقط، خلال بحثه لأهم الميز النسبية للدول الخليجية في إنتاج النفط.

وبين التقرير الصادر عن المركز الدبلوماسي للدراسات الإستراتيجية الشهر الماضي أن تكلفة الإنتاج للبرميل الواحد في الولايات المتحدة الأمريكية يبلغ 33.8 دولاراً ومتوسط التكلفة لدول الشرق الأوسط 16.9 دولاراً.

وجاء التقرير لبحث أهم أسباب ارتفاع تكاليف إنتاج النفط خلال السنوات القليلة الماضية في ضوء ارتفاع معدل النضوب العالمي لحقول النفط، والتحولات في عمليات الإنتاج إلى النفط من المياه العميقة المستنفذة سريعاً وآبار النفط الصخري.

وذكر أن ثورة النفط الصخري كانت دعّامة قوية لكبح جماح أسعار النفط، التي استقرت مؤخراً ما بين ال100 و 110 دولاراً للبرميل الواحد، وبعثت الطمأنينة في أرجاء الأسواق النفطية بشأن توافر الإمدادات النفطية لمواجهة الطلب العالمي المتزايد على النفط.

وأشار إلى أن ذروة النفط كانت من أهم القضايا المتداولة على الساحة الطاقوية العالمية قبل ما يقارب الخمسة عشرة عاماً، ففي بداية القرن الحادي والعشرين كان الإنتاج النفطي قد أوشك على وصول الذروة، وذلك وفقاً لتقديرات العديد من المراقبين والمحللين، ليبدأ بعد ذلك الدخول لمرحلة الانخفاض التي بعثت مخاوف القلق، وتسببت في ارتفاع أسعار النفط منذ ذلك الحين من ال20 دولاراً للبرميل في عام 2005، لتسجل 140 دولاراً للبرميل خلال العام 2011، تزامناً وانطلاق الثورات العربية.

وأوضح التقرير أن زيادة الأسعار بأكثر من أربعة أضعاف خلال السنوات الماضية أدت إلى ردود فعل متباينة من جانب شركات النفط الدولية، حيث أسهمت الارتفاعات الهائلة في أسعار النفط إلى تضخم الأرباح الرأسمالية لتلك الشركات، وهو الأمر الذي دعم الإنفاق الاستثماري للبحث والتنقيب عن المزيد من النفط، وإن كان من مصادر غير تقليدية وأكثر كلفة، حيث قامت الشركات العالمية بالتنقيب عن النفط في أعماق البحار، لا سيمّا وأن معظم ما تبقى من حقول النفط في الأراضي الجافة بالدول الكبرى المنتجة للنفط هي الآن في أيدي شركات النفط الوطنية، ونتاجاً لذلك فقد شهدت نفقات حفر الآبار النفطية قفزات كبيرة خلال السنوات الثماني الماضية أي منذ بداية عام 2009، وذلك بعد أن وجدت الشركات العالمية من النفط ما يكفي للحفاظ على الإنتاج العالمي المطرد، ولما كانت تكاليف العثور على النفط هي الدافع الاقتصادي الأهم لمشاريع التنقيب والإنتاج حيث يتم إنفاق الاستثمار الرأسمالي مقدماً، فمن البديهي أن ترتبط تكاليف العثور والتطوير بأسعار النفط خلال السنوات العشر الماضية، لا سيمّا أن المحرك الرئيس لتكلفة إنتاج النفط هو طبيعة وجغرافية المكمن في حد ذاته.

وأضاف التقرير لن تستطيع كافة التقنيات وكفاءات العمليات والتميز المؤسسي، في العالم أجمع أن تعوض المزايا الهائلة لتكلفة إنتاج النفط التي تتراوح ما بين 2-3 دولار للبرميل، والتي غالباً ما تنعم بها الشركات الوطنية العاملة في الدول النفطية، خصوصاً الشركات المنتجة العاملة في دول مجلس التعاون الخليجي.

ارتفاع السوق السعودي الى 9823.4 نقطة

مباشر: ارتفع المؤشر العام لسوق الأسهم السعودي "تاسي" الأسبوع الحالي بنسبة 0.74% ، لينهي أسبوعه عند 9823.4 نقطة، بينما كان قد أغلق بنهاية الأسبوع السابق عند 9750.9 نقطة، وتأتي ارتفاعات الأسبوع الحالي بعد تراجع المؤشر الأسبوع الماضي في استراحة محارب من ارتفاعات دامت لخمسة أسابيع متتالية.

وعن القطاعات فقد تراجع 7 قطاعات بينما ارتفع القطاعات الثمانية الأخرى، وكان الأكثر ارتفاعا التطوير العقاري بـ 1.92%، تلاه المصارف بـ 1.87%، والفنداق بـ 1.56%، بينما كان الأكثر تراجعا "الإعلام" بـ 17.88%، تلاه النقل بـ 2.02%، والاستثمار الصناعي بـ 1.53%.

وعلى الرغم من ارتفاع المؤشر إلا انه كان مصحوبا بأداء سلبي لثلاثة من أبرز خمسة معايير للسوق، حيث تراجع أحجام التداولات إلى 1.88 مليار سهم مقابل 2.2 مليار سهم الأسبوع الماضي وبنسبة 16%، كما تراجعت قيم التداولات إلى 57.69 مليار ريال مقابل 63.3 مليار ريال الأسبوع الماضي وبنسبة 8.86%، كما تراجع عدد الصفقات إلى 865.8 ألف صفقة مقابل 958.6 ألف صفقة الأسبوع الماضي وبنسبة 9.68%. وارتفع عدد الأسهم المرتفعة إلى 73 سهم مقابل 70 سهما الأسبوع الماضي، وتراجع كذلك عدد الأسهم المنخفضة إلى 87 سهما مقابل 90 سهما.

وحسب إحصائية لـ "معلومات مباشر" كان قطاع البتروكيماويات الأكثر استحواذا على نسبة من قيم التداولات خلال الأسبوع بنسبة 19.28%، تلاه الزراعة بـ 12.46%، ثم التأمين بـ 11.73%، بينما كان الأكثر استحواذا من حيث الأحجام قطاع البتروكيماويات كذلك بـ 22.37%، تلاه المصارف بـ 13.8%، ثم التطوير العقاري بـ 11.94%.

وتم التداول هذا الأسبوع 160 سهما، وارتفع منها 73 سهم وكان الأكثر ارتفاعا "أميانتيت" بـ 8.69%، تلاها بترورابغ بـ 6.61%، وأسمنت المدينة بـ 6.59%.

بينما وعلى الجانب الآخر فقد تراجع 87 سهما وكان الأكثر تراجعا بنك الرياض بـ 49.06%، تلاه تهامة للإعلان بـ 25.42%، وثمار بـ 14.68%.

وعن القيمة السوقية فقد ارتفعت بنهاية الأسبوع الجاري إلى 1.989 تريليون ريال، مقابل 1.979 تريليون ريال الأسبوع الماضي، وبنسبة 0.5%، أو ما يعادل 9.97 مليار ريال، وجاء ارتفاع القيمة السوقية هذا الأسبوع على الرغم من تراجع كبرى الشركات قيمة سوقية "سابك" بنسبة 0.4%، كما تراجعت ثاني أكبر الشركات قيمة سوقية "الاتصالات السعودية" بنسبة 0.11%، بينما ارتفع مصرف الراجحي والذي حل بالمرتبة الثالثة بـ 1.46%، والجدول التالي يوضح أداء أكبر عشر شركات من حيث القيمة السوقية خلال الأسبوع:

واستطاعت مؤشرات 5 من أسوق المال الخليجية أن ترتفع هذا الأسبوع بصدارة مؤشر سوق أبو ظبي بنسب

تغطيبة اكتتاب مجموعة الحكير بنسبة 38.1 في ثاني يوم

أفاد الأستاذ ياسر بن عثمان الرميان العضو المنتدب للسعودي الفرنسي كابيتال، المستشار المالي ومدير بناء سجل الأوامر ومدير الاكتتاب ومتعهد تغطية اكتتاب شركة مجموعة الحكير للسياحة والتنمية، أن عدد الأفراد المكتتبين في الطرح العام للشركة حتى نهاية اليوم الأول من الاكتتاب بلغ 217.8 ألف مكتتب، اكتتبوا بمبلغ 157.4 مليون ريال من خلال 38.2 ألف طلب اكتتاب، حيث بلغت تقريباً نسبة التغطية 38.1%.

الجدير بالذكر أن اكتتاب الأفراد في أسهم شركة مجموعة الحكير للسياحة والتنمية بدء يوم الأربعاء الموافق 28 مايو 2014 و يستمر لمدة 7 أيام لينتهي في يوم الثلاثاء الموافق 3 يونيو 2014، حيث يتم طرح 8.25 مليون سهم للمكتتبين أي ما يعادل 50% من الأسهم المطروحة للاكتتاب البالغة 16.5 مليون سهم تمثل 30% من رأس مال الشركة.

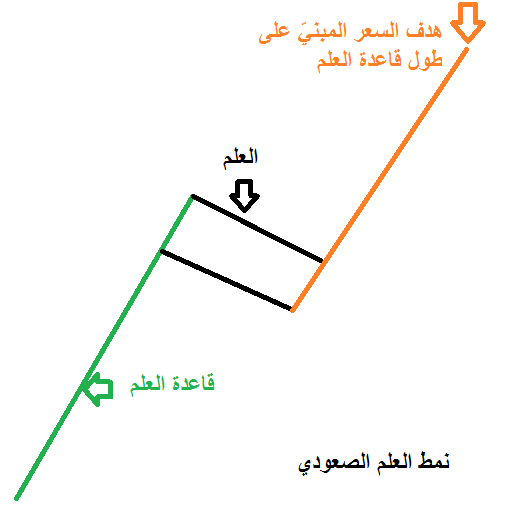

النمط الصعودي في سوق الأسهم

ثمّة العديد من الأنماط المختلفة التي يتّبعها التّجار من أجل مساعدتهم على تحديد أوقات الدخول والخروج من المواقع. نمط العلم هو الذي يميل الى جذب الإنتباه عند رؤيته بما أنّه يظهر تحرّكات كبيرة للغاية. يبدو زوج الأسترالي/دولار كندي في وسط تشكّل محتمل لنمط العلم الصعودي. اليوم، سنتعلّم كيفية رصد فرص التداول ذات نسب النجاح العالية من خلال نمط العلم الصعودي.

نمط العلم هو بسيط جدًا ويتألّف من ثلاثة مكوّنات.

قاعدة العلم

العلم

اتّجاه صعودي قويّ

[كيفية تداول أنماط العلم الصعودية]

في بادىء الأمر، حدّد أداة ضمن اتّجاه صعودي قويّ (قاعدة العلم). خلال فترة هذا الإتّجاه الصعودي، تحتاج الأسعار على الأرجح للإستقرار وتوطيد تلك المكاسب. يصبح توطيد الأسعار هذا بمثابة "علم" النمط. إنّ جزء العلم من النمط يميل الى أن يكون بمثابة قناة أسعار منحدرة نزولاً بعض الشيء.

علاوة على ذلك، هذا التوطيد سيؤدّي الى بروز تصحيح لجزء طفيف من الإتّجاه الصعودي السابق. في حال أصبح هذا التصحيح أعمق من 50%، لن يكون النمط الظاهر نمط العلم. في وضع مثالي، سيكون التصحيح في نمط العلم أقلّ من 38%. وبما انّ هذا النمط هو من الأنماط الإستمرارية، سنتطلّع الى أن تسجّل الأسعار اختراقًا صعوديًا مع طول يوازي حجم قاعدة العلم.

[كيفية تداول أنماط العلم الصعودية]

في الأشهر الثلاثة الماضية، كان التّجار في صدد شراء المخاطر من خلال السلع والأسهم والعملات المرتبطة تجاراتها بالمخاطر. ونتيجة لذلك، تفوّق الدولار الأسترالي في أدائه مقابل غيره من العملات بما أنّه يوفر معدّلات عالية من العائدات. لذلك، ثمّة خلفيّة أساسية لتحصّن الدولار الأسترالي بالمزيد من القوّة. اليوم، سنراقب تحرّكات الدولار الأسترالي مقابل الدولار الكندي.

الأسترالي/كندي ليس غريبًا عن نمط العلم. في أكتوبر 2011، شهدنا تشكيل الزوج وإتمامه نمط العلم وسط ارتفاع الدولار الأسترالي بالتزامن مع الإرتداد الصعودي الذي سجّلته سوق الأسهم.

[كيفية تداول أنماط العلم الصعودية]

يظهر أعلاه رسم للنمط الكامل. الإتّجاه الصعودي السابق (قاعدة العلم) هو بالأخضر. شهدت الأسعار توطيدًا ضمن إطار قناة أسعار هبوطية بعض الشيء. شهدت هذه القناة تصحيحًا بنسبة 38% فقط من التحرّك الصعودي السابق. من أجل تداول العلم، بإمكانك تحديد موعد الدخول عند الحدود السفلى لقناة السعر أو التريّث الى حين حدوث اختراق لما فوق الحدود العليا للقناة. ينبغي السعي لتحقيق الأرباح من خلال رصد طول قاعدة العلم المتواجدة عند قاع العلم (الخطّ ذات النقاط البرتقالية).

[كيفية تداول أنماط العلم الصعودية]

إذا قمنا بتسريع الوقت وصولاً الى يومنا هذا، نجد أنّ الأسترالي/كندي يواصل ارتفاعه. تشهد الأسعار حاليًا فترة من التوطيد الجانبي ضمن إطار قناة هبوطية مائلة بعض الشيء. بناء عليه، تتوافر أمامنا فرصة سانحة لدخول التجارة مع نسبة مخاطر/مكاسب تصل الى 1:2 على الأقلّ.

ينبغي السعي لدخول مواقع الشراء على مقربة من قاع القناة السوداء. يجب وضع نقاط وقف الخسائر مباشرة دون قاع التأرجحات. يعني ذلك أنّ سعر الدخول سيكون على مقربة من 1.0637 مع تمركز أمر الوقف بمحاذاة 1.0590. عندما تصل الأسعار الى قمّة القناة السوداء، من الضروري نقل نقاط الوقف الى مستوى التعادل. في حال تماسك هذا النمط، من الممكن أن يصل معدّل الأسترالي/دولار الى 1.10.

السوق السعودي يغلق اغلاق تاريخي

نص خطاب يلين للتوقعات الاقتصادية الأمريكية

الوضع الاقتصادي الأمريكي الحالي و التوقعات واصل الاقتصاد للتعافي من الركود الحاد في عامي 2008 و 2009 . صعدت الناتج المحلي الإجمالي الحقيقي (GDP ) نمو تصل إلى متوسط معدل سنوي قدره حوالي 3-1/4 في المئة خلال النصف الثاني من العام الماضي وهي وتيرة أسرع من في النصف الأول ، وخلال السنتين السابقتين . على الرغم من أن يقدر نمو الناتج المحلي الإجمالي الحقيقي في الوقت الراهن قد توقف في الربع الأول من هذا العام ، وأرى أن وقفة أنها تعكس في الغالب عوامل مؤقتة ، بما في ذلك آثار طقس الشتاء البارد بشكل غير عادي و ثلجي . مع الشتاء القارس وراءنا، وتشير العديد من المؤشرات الأخيرة أن حدوث انتعاش في الإنفاق والإنتاج جار بالفعل ، ووضع الاقتصاد الكلي على الطريق الصحيح ل نمو قوي في الربع الحالي . ملاحظة تحذيرية واحدة ، رغم ذلك، هو أن القراءات على النشاط الإسكان - ظلت مخيبة للآمال حتى الآن هذا العام، و سوف تتحمل مشاهدة - قطاع الذي تم يتعافى منذ عام 2011 . واستمرت الأوضاع في سوق العمل لتحسين . وكان معدل البطالة 6.3 في المئة في ابريل نيسان عن 1-1/4 نقطة مئوية عما كانت عليه قبل عام. وعلاوة على ذلك ، وتحقيق مكاسب في كشف المرتبات بلغ متوسط ما يقرب من 200،000 وظيفة شهريا خلال العام الماضي . خلال الانتعاش الاقتصادي حتى الآن ، ازداد التوظيف الرواتب بنحو مليون وظيفة منذ 8-1/2 نقطة منخفضة، و انخفض معدل البطالة حوالي 3-3/4 نقطة مئوية منذ ذروته. بينما الأوضاع في سوق العمل قد تحسنت بشكل ملحوظ ، إلا أنها لا تزال بعيدة عن مرضية. حتى مع الانخفاض الأخير في معدل البطالة، و أنها لا تزال مرتفعة . وعلاوة على ذلك ، فإن كلا من حصة القوى العاملة أن أصبح

عاطلا عن العمل لأكثر من ستة أشهر وعدد من الأفراد الذين يعملون بدوام جزئي ولكن يفضل وظيفة بدوام كامل هي عند مستويات مرتفعة تاريخيا . بالإضافة إلى ذلك، معظم التدابير من تعويضات العمل وقد يرتفع ببطء - إشارة أخرى أن كمية كبيرة من الركود لا يزال في سوق العمل . وكان التضخم منخفضة جدا حتى استمر الاقتصاد في التوسع. بعض العوامل التي تساهم في نعومة في التضخم خلال العام الماضي ، مثل انخفاض أسعار الواردات ينظر في غير النفطية، من المحتمل أن يكون انتقاليا . الأهم من ذلك، ظلت تدابير توقعات التضخم على المدى الأطول، مستقرة. أن قال، تسلم اللجنة الفيدرالية للسوق المفتوحة (FOMC ) أن التضخم باستمرار أقل من 2 في المئة - المعدل الذي قضاة اللجنة أن يكون أكثر اتساقا مع ولايتها المزدوجة - يمكن أن تشكل خطرا على الأداء الاقتصادي ، و نحن نراقب التطورات عن كثب التضخم . واستشرافا للمستقبل ، وأتوقع أن النشاط الاقتصادي سوف توسع بوتيرة أسرع إلى حد ما هذا العام مما كان عليه في العام الماضي ، أن معدل البطالة سوف تستمر في الانخفاض تدريجيا ، وستبدأ أن التضخم لنقل ما يصل نحو 2 في المئة. وينبغي دعم معدل أسرع من النمو الاقتصادي هذا العام بنسبة انخفاض درجات ضبط النفس من التغيرات في السياسة المالية ، وتحقيق مكاسب في القيمة الصافية للأسر المعيشية من زيادات في أسعار المساكن و قيم الأسهم ، و ثبات في النمو الاقتصادي في الخارج ، و إدخال مزيد من التحسينات في الأسر و ثقة رجال الأعمال و استمر الاقتصاد لتعزيز . وعلاوة على ذلك ، لا تزال الظروف المالية في الولايات المتحدة داعمة للنمو في النشاط الاقتصادي والعمالة . كما هو الحال دائما ، وعدم اليقين كبيرة تحيط بهذه التوقعات الاقتصادية الأساسية. في الوقت الحاضر، خطر بارز واحد هو أن التطورات السلبية في الخارج ، مثل التوترات الجيوسياسية المتزايدة أو تكثيف الضغوط المالية في اقتصادات الأسواق الناشئة ، يمكن أن يقوض الثقة في تعافي الاقتصاد العالمي. خطر آخر - المحلي في الأصل - هو أن الأخيرة تسطيح في نشاط الإسكان يمكن أن يكون أكثر مما هو متوقع حاليا مطولة بدلا من استئناف وتيرة الانتعاش في وقت سابق . كل من هذه العناصر من عدم اليقين سوف تتحمل مراقبة وثيقة . سياسة النقدية وتطرق إلى السياسة النقدية ، يبقى مجلس الاحتياطي الاتحادي ملتزمة السياسات الرامية إلى استعادة أوضاع سوق العمل ومعدلات التضخم إلى المستويات التي قضاة اللجنة أن تكون متسقة مع ولايتها المزدوجة. كما هو الحال دائما ، وسوف تستمر سياستنا الاسترشاد الوضع الاقتصادي والمالي تتطور ، و سوف نقوم بتعديل موقف السياسة بشكل مناسب لمراعاة التغيرات في التوقعات الاقتصادية . في ضوء درجة كبيرة من الركود الذي لا يزال في أسواق العمل واستمرار التضخم دون هدف اللجنة 2 في المئة ، وعلى درجة عالية من الإقامة النقدية لا تزال يبرره. مع سعر الفائدة على الأموال الاتحادية ، وأداة السياسة التقليدية لدينا، قريبة من الصفر منذ أواخر عام 2008 ، كنا نعتمد على أداتين أقل تقليدية لتقديم الدعم للاقتصاد : شراء الأصول والتوجيه إلى الأمام. و ، لأن هذه أدوات السياسة هي أقل شيوعا ، وكنا اليقظة وخاصة في السنوات الأخيرة إلى ضرورة التواصل مع الجمهور حول كيفية نعتزم توظيف أدوات سياستنا في الاستجابة للظروف المتغيرة الاقتصادية. بدأ برنامجنا الحالي ل شراء الأصول في سبتمبر عام 2012، عندما الانتعاش الاقتصادي قد ضعفت و كان التقدم في سوق العمل تباطأ ، و قلنا ان نيتنا كانت أن يستمر البرنامج حتى شاهدنا تحسن كبير في التوقعات بالنسبة ل سوق العمل. بحلول ديسمبر كانون الاول عام 2013، الحكم على اللجنة أن تقدم التراكمي في سوق العمل يبرر انخفاض متواضع في وتيرة شراء الأصول. في الاجتماعات الثلاثة الأولى من هذا العام، كان تقييمنا أن هناك ما يكفي من القوة الكامنة في الاقتصاد الأوسع نطاقا لدعم التحسين المستمر في ظروف سوق العمل ، وكان ذلك إجراء مزيد من التخفيضات في قياس شراء الأصول المناسبة. وأود أن أؤكد أنه حتى يقلل من اللجنة وتيرة مشترياتها من الأوراق المالية على المدى الطويل ، مضيفا أنه لا يزال ل حيازاتها ، و تستمر تلك الحيازات كبيرة للضغط هبوطي كبير على أسعار الفائدة على المدى الطويل ، ودعم أسواق الرهن العقاري، و المساهمة في الظروف المواتية في الأسواق المالية الأوسع. فقد كان لدينا أداة سياسية هامة أخرى في السنوات الأخيرة توجيه قدما نحو المسار المحتمل ل سعر الفائدة على الأموال الاتحادية أثناء سير الانتعاش الاقتصادي. بدأت في ديسمبر 2012، قدم للجنة التوجيه القائم على عتبة التي تحولت الأهم على سلوك معدل البطالة. كما تعلمون ، في اجتماعنا مارس 2014 ، مع معدل بطالة يقترب من عتبة التي كانت قد وضعت في وقت سابق ، ونحن استعراضا كبيرا من التوجيه لدينا إلى الأمام. في حين يشير إلى أن التوجيهات الجديدة لا تمثل تحولا في السياسة نوايا مجلس الاحتياطي الفدرالي ، و ضعت اللجنة إلى وصف أوفى للإطار التي ستوجه القرارات سياستها للمضي قدما. على وجه التحديد ، و لغة جديدة يوضح أنه مع توسع الاقتصاد أبعد من ذلك، ستواصل اللجنة لتقييم كل من التقدم المحققة و المتوقع نحو أهدافها القصوى العمالة و التضخم 2 في المائة. في تقييم هذا التقدم ، ونحن سوف تأخذ في الاعتبار مجموعة واسعة من المعلومات، بما في ذلك تدابير ل ظروف سوق العمل ، ومؤشرات ضغوط التضخم و توقعات التضخم ، والقراءات على التطورات المالية . في مارس و مرة أخرى في الشهر الماضي ، وذكر لنا أن توقعنا النطاق المستهدف الحالي ل سعر الفائدة على الأموال الاتحادية من شأنه أن يستمر لفترة طويلة بعد انتهاء برنامج شراء الأصول ، وخاصة إذا استمر التضخم إلى أقل من 2 في المئة تشغيل ، و شريطة أن توقعات التضخم تبقى راسخة الجذور . يتضمن لغة جديدة أيضا معلومات عن تفكيرنا عن المسار المحتمل ل سعر الفائدة بعد تقرر اللجنة للبدء في إزالة الإقامة السياسة. على وجه الخصوص ، ونحن نتوقع أنه حتى بعد التوظيف والتضخم و مستويات الولاية متسقة قرب والاقتصادية و الأوضاع المالية قد ، لبعض الوقت، أمر الحفاظ على هدف سعر فائدة الاموال الاتحادية دون المستويات التي آراء اللجنة كالمعتاد في المدى البعيد . لأن تطور الاقتصاد غير مؤكد، صناع القرار في حاجة لمشاهدة بعناية بحثا عن علامات أنها متباينة من توقعات خط الأساس و الاستجابة بطريقة منهجية لتحقيق الاستقرار في الاقتصاد. وفقا لذلك ، سواء بالنسبة ل مشترياتنا والتوجيه لدينا إلى الأمام، حاولنا التواصل بأكبر قدر من الوضوح كيف يمكن للتغييرات في التوقعات الاقتصادية سوف تؤثر على موقف سياستنا. في القيام بذلك ، فإننا سوف تساعدك الجمهور على فهم أفضل لكيفية اللجنة سوف تستجيب للتطورات غير متوقعة ، وبالتالي الحد من عدم اليقين بشأن مسار البطالة والتضخم. الاستقرار المالي بالإضافة إلى مسؤوليات السياسة النقدية لدينا ، ويعمل مجلس الاحتياطي الاتحادي لتعزيز الاستقرار المالي ، مع التركيز على تحديد و رصد مواطن الضعف في النظام المالي واتخاذ الإجراءات للحد منها . في هذا الصدد ، تدرك اللجنة أن فترة طويلة من انخفاض أسعار الفائدة لديه القدرة للحث المستثمرين في "التوصل ل عائد " عن طريق اتخاذ زادت الرافعة المالية ، ومخاطر المدة، أو مخاطر الائتمان. قد يكون بعض السلوك متناول مقابل عائد واضح، على سبيل المثال، في أسواق ديون الشركات أقل تصنيفا ، حيث واصلت إصدار قروض الاستدانة المشتركة والسندات ذات العائد المرتفع لتوسيع بخفة ، واصلت لتضييق هوامش ، و معايير ضمان الاكتتاب لها خففت أخرى. في حين أن بعض الوسطاء الماليين قد زادت من تعرضها ل مخاطر الائتمان و مدة مؤخرا ، تظهر هذه الزيادات المتواضعة حتى الآن - لا سيما في أكبر البنوك و شركات التأمين على الحياة . أكثر عموما ، وتقييم ل سوق الأسهم ككل و فئات واسعة من الأصول الأخرى ، مثل العقارات السكنية ، تبقى ضمن المعايير التاريخية . بالإضافة إلى ذلك، البنك شركات قابضة ( BHCs ) تحسنت أوضاع السيولة و رفع نسب رأس المال إلى مستويات أعلى بكثير مما كانت عليه قبل الأزمة المالية. وعلاوة على ذلك ، قدمت اختبارات التحمل التي اختتمت مؤخرا بتكليف من قانون دود فرانك مستوى من الثقة في تقييمنا لكيفية المؤسسات المالية من شأنه أن يحقق نتائج في فترة ممتدة من ظروف الاقتصاد الكلي السلبية شديدة أو شدة انحدار حاد في منحنى العائد الى جانب الركود المعتدل . للقطاع المالي على نطاق أوسع ، لا يزال النفوذ مهزوما و مواصلة إجراءات التمويل بالجملة على المدى القصير أن تكون أقل بكثير من المستويات التي كانت قبل الأزمة المالية. اتخذت الاحتياطي الفيدرالي أيضا عددا من الخطوات التنظيمية - بالتعاون مع العديد من الوكالات الفدرالية الأخرى - على مواصلة تحسين مرونة النظام المالي. وفي الآونة الأخيرة، وضع اللمسات الأخيرة على الاحتياطي الفيدرالي قاعدة تنفيذ القسم 165 من قانون دود فرانك لوضع معايير الحيطة معززة ل شركات مصرفية كبيرة في شكل رأس المال على أساس المخاطر و النفوذ ، والسيولة ، و متطلبات إدارة المخاطر. بالإضافة إلى ذلك، يتطلب سيادة المؤسسات المصرفية الأجنبية الكبيرة لتشكيل شركة قابضة وسيطة الولايات المتحدة، وأنه يفرض تعزيز متطلبات الحيطة المالية لهذه الشركات القابضة وسيطة. نتطلع ، مجلس الاحتياطي الاتحادي تدرس ما إذا كانت هناك حاجة ل اتخاذ تدابير إضافية لزيادة خفض المخاطر المرتبطة مع المؤسسات المالية الكبيرة ، مترابطة. في حين شهدنا إدخال تحسينات كبيرة في أوضاع سوق العمل والاقتصاد بشكل عام منذ الأزمة المالية و ركود حاد ، ونحن ندرك أن أكثر يجب انجازه . العديد من الأميركيين الذين يريدون وظيفة لا تزال العاطلين عن العمل ، لا يزال التضخم لتشغيل أدناه الهدف الطويل الأمد لجنة السوق المفتوحة ، ولا يزال العمل على زيادة تعزيز نظامنا المالي . وسوف نواصل العمل بشكل وثيق مع زملائي وغيرها ل تنفيذ المهمة الهامة التي أعطت الكونغرس الاحتياطي الفيدرالي .

نص بيان اللجنة الفيدرالية حول أسعار الفائدة

اليورو يرتفع لأعلى مستوى في عامين مقابل الدولار الامريكى

تراجع العقود الآجلة الجمعة، لحذر المستثمرين قبل عطلة يوم الميلاد

فبراير النفط الخام CLG4 كان -0.25٪ بانخفاض 26 سنتا ، أو 0.3 ٪ ، إلى 98،78 $ للبرميل في التعاملات الالكترونية .

" ، في حين أن عدم اهتمام شراء أكثر قوة يمكن أن تعكس ببساطة التردد في كومة على مخاطر جديدة قبل الأعياد، نعتقد أيضا أن هناك بعض القلق المستمر أن إنتاج النفط الليبي قد يستأنف عاجلا وليس آجلا " وقال المحلل سيتي بنك تيموثي ايفانز في مذكرة يوم الخميس.

وانخفض انتاج النفط الخام الليبي منذ استولى المتمردون المحلية السيطرة على العديد من الموانئ النفطية في البلاد في يوليو تموز. قالت الحكومة الليبية يوم الاربعاء انها تجري محادثات مع زعماء المتمردين للحصول على إعادة فتح الموانئ .

وارتفع الخام فبراير يوم الخميس 98 سنتا او بنسبة 1٪ ، ليغلق عند 99،04 $ للبرميل كما شهدت الأسواق إشارة مجلس الاحتياطي الفيدرالي أنه سوف تفتق الحوافز النقدية في الشهر يناير باعتبارها علامة على أن الاقتصاد يتحسن و سوف تزيد الطلب على الطاقة. كما ذكرت ادارة معلومات الطاقة الامريكية انخفاضا قدره 2.9 مليون برميل في امدادات الخام الاسبوع الماضي.

انتهت يناير النفط الخام CLF4 العقد +0.85 ٪ في نهاية تداول الطابق الخميس ارتفاع 97 سنتا او بنسبة 1٪ ، ل 98،77 $ للبرميل.

في تجارة أخرى يوم الجمعة ، ارتفع خام برنت تسليم فبراير في المملكة المتحدة : تراجع -0.22 ٪ LCOG4 27 سنتا ، أو 0.2 ٪ ، إلى 110،02 $ للبرميل.

وفي الوقت نفسه، تحولت يناير NGF14 الغاز الطبيعي +0.16 ٪ بنسبة 1 في المائة ، أو 0.2 ٪ ، إلى 4،47 $ لكل مليون وحدة حرارية بريطانية . وكان البنزين يناير RBF4 +0.07 ٪ بدون تغيير عند 2،74 $ للغالون.